La inversión mundial en insurtech cae a niveles de 2018

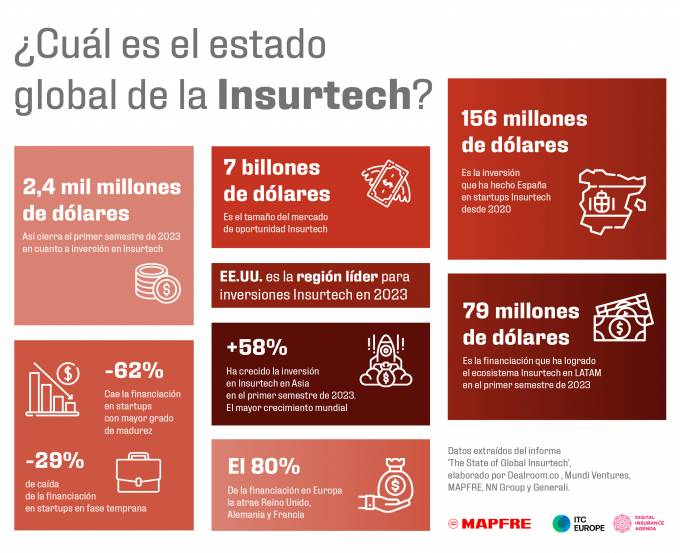

La inversión del capital riesgo en insurtech ha caído a niveles de 2018, según revela el informe 'The State of Global Insurtech', elaborado por Dealroom.co, Mundi Ventures, Mapfre, NN Group y Generali. Dicho estudio precisa que el primer semestre de 2023 ha cerrado con una inversión de 2.400 millones de dólares, lo que supone un 45% menos que en el mismo periodo de 2022.

De acuerdo con este informe, las startups con mayor grado de madurez (serie C) son las que más lo han sufrido ya que la inversión para ellas ha caído un 62% respecto a su máximo histórico. Tampoco ha ido mucho mejor para las startups en rondas de serie B, que han visto como ha descendido un 43%. En cambio, las compañías en fase temprana (semilla o serie A) son las que mejor han logrado paliar este hecho, estabilizándose en torno a un 29%.

También resalta este estudio que, en el sector asegurador, las insurtech representan un mercado de oportunidad que alcanza los 7 billones de dólares. Si bien, se lamenta que no logre aglutinar el grado de inversión de otros sectores, como el alimenticio o el de la salud. También se pone como ejemplo el sector de la movilidad y los servicios financieros que, con menos espacio de oportunidad, han recibido 5 y 10 veces más financiación.

Por ramos, las insurtech especializadas en Daños han atraído más del 60% de la financiación en los últimos años; sobre todo, gracias a los ciberseguros, a Hogar y Autos. Por el contrario, en el informe se constata que el seguro de Vida ha estado especialmente falto de inversión.

En el estudio, se subraya que las insurtech están permitiendo la eficiencia operativa en toda la cadena de valor del sector (distribución, automatización de siniestros, gestión del fraude, pagos y producto y suscripción). Y también están impulsando los seguros embebidos, que están entrando en una fase de consolidación gracias a la fuerte inversión y a un gran número de proveedores de infraestructura. El seguro abierto (open insurance), se explica en el estudio, todavía necesita una estandarización y la creación de flujos de datos estandarizados para construir una industria realmente transparente.

En un análisis por regiones, se extrae que Estados Unidos es la región que está liderando la inversión en insurtech en 2023, con 1.200 millones de dólares hasta la fecha. En cambio, Asia está experimentando el mayor crecimiento, con un aumento del 58% respecto al mismo periodo de 2022.

En Europa, el 80% de la inversión se concentra en 3 mercados: Reino Unido (178 millones de dólares), Alemania (61 millones de dólares) y Francia (34 millones de dólares). En cambio, Italia, Países Bajos y Estonia se sitúan a la cabeza en crecimiento de rondas de financiación de startups en fase inicial.

España, por su parte, ha financiado más de 40 startups, invirtiendo 156 millones de dólares desde 2020 y tiene un crecimiento de 0,7 puntos en la inversión de capital de riesgo en fase inicial.

En lo que respecta al ecosistema insurtech latinoamericano, el primer semestre de 2023 deja una inversión que alcanza los 79 millones de dólares, lejos del máximo alcanzado hace un año, cuando la región levantó 239 millones de dólares.

"Aunque la inversión se ha enfriado en el panorama del capital riesgo en general, las 'buenas' startups siguen cerrando importantes rondas de financiación. También hay que señalar que las aseguradoras aún tienen mucho margen para adoptar soluciones insurtech que estén listas para desplegarse a escala. Esto crea una enorme oportunidad para sacar el máximo partido a las startups insurtech que ofrezcan soluciones de automatización de siniestros y pagos la suscripción y la tarificación. La transformación del sector es imparable", ha señalado Joan Cuscó, director global de Transformación de Mapfre, tras la publicación del estudio.

Si quiere recibir diariamente y GRATIS noticias como esta, pinche aquí.

![[foto de la noticia]](/foto-articulo-fichero_66889_20251212.jpg,310,150,0.jpg)

![[foto de la noticia]](/foto-articulo-fichero_66891_20251212.jpg,310,150,0.jpg)